有着“自动驾驶第一股”之称的图森未来(TSP)日前从美国纳斯达克退市。这是全球首家主动退市的自动驾驶公司。从登陆纳斯达克的风光无限,到接连受挫败退,图森未来的遭...

2. 专业团队:了解平台的团队背景和专业经验,他们是否具备良好的投资分析能力和风险控制能力。 股票配资网官网是一个提供股票配资服务的平台,可以帮助投资者了解最新...

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端 赣锋锂业(01772)发布公告,2024年7月2日至2024年7月18日,公司2023年员工持...

1.了解不同的杠杆比例:在股市中,不同的券商和金融机构提供的杠杆比例可能不同。一般来说,杠杆比例越高,投资者可以借入的资金越多,但同时风险也越高。投资者应该根据...

深圳商报·读创客户端驻穗记者 姚嘉莉 通讯员 官键网上股票配资公司 首先,选择权威机构可以确保投资者的资金安全。权威机构往往有严格的资金监管制度和风控体系,能够...

|

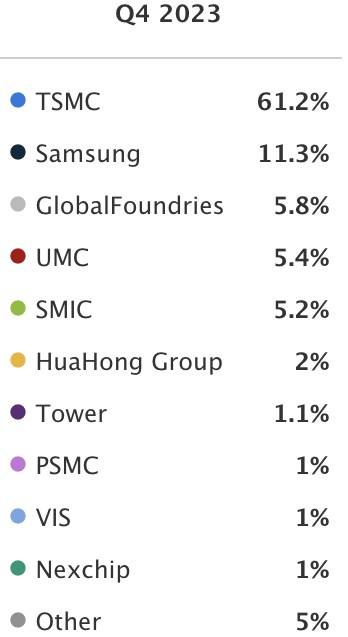

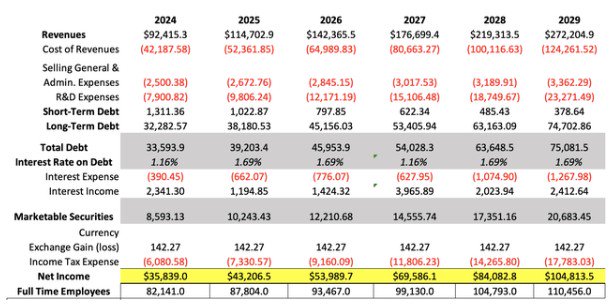

4月18日,台积电发布了2024年第一季度财报。台积电公布每股收益1.38美元,超出市场预期4.51%,营收188.7亿美元,超出市场预期4.77%。随后,Seeking Alpha分析师The Beginner Investor对台积电的股票进行了重新估值,得出了231.78美元的合理估值(比当前股价180美元高出28.8%),对2029年的目标估值为400.85美元——这表明到2029年的年回报率近30%。该分析师维持对台积电的“强力买入”评级。 1. 融资融券:提供股票配资服务的专业平台,符合监管要求,提供合规的配资服务。 宏观基本面:宏观运营环境利好 在目前AI芯片需求拉满的背景下,台积电的目标是扩大和创新其制造工艺,目前占据61%的市场份额,远远领先于三星(11.3%)等竞争对手。而且半导体制造是一项资本密集型业务,这为台积电建立了一道护城河,规模效应使得其能以更低的价格提供产品。此外,全球半导体市场预计将以6.30%的复合年增长率强劲增长,到2027年将达到7364亿美元,其中代工服务将以8.1%的复合年增长率增长。 增长计划 台积电的增长战略包括扩大和创新,以提高其制造工艺的效率。这是他们能够保持主导地位的唯一途径,因为半导体制造是一项资本密集型业务,这为台积电建立了一道护城河,得益于高产量,它可以提供更低的价格。此外,台积电正试图在台湾以外实现多元化生产,以避免其业务中断。 竞争环境 台积电目前的市场份额为61%,远高于其最重要的竞争对手三星电子(SSNLF.US) 11.3%的市场份额。另外两个最大的竞争对手是占有5.8%市场份额的格芯(GFS.US)和联电(UMC.US)。此外,台积电控制着大约90%的人工智能芯片制造。

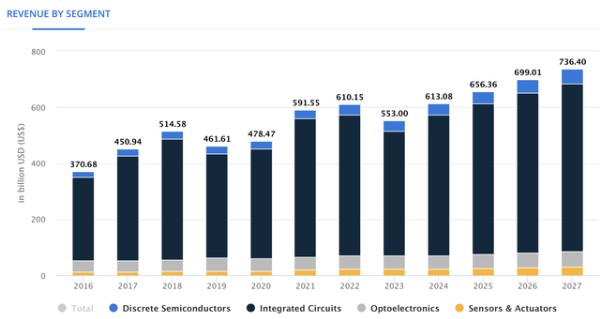

行业展望和潜在市场 全球半导体市场预计到2023年将产生5530亿美元的收入,到2027年将产生73640亿美元的收入。这意味着在此期间市场将以6.30%的复合年增长率增长。

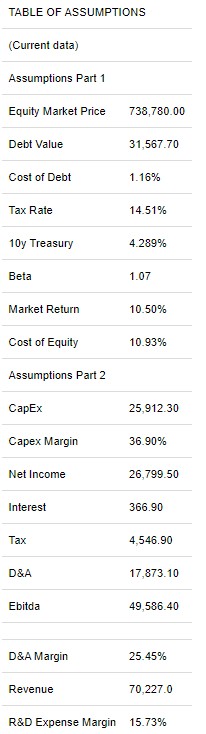

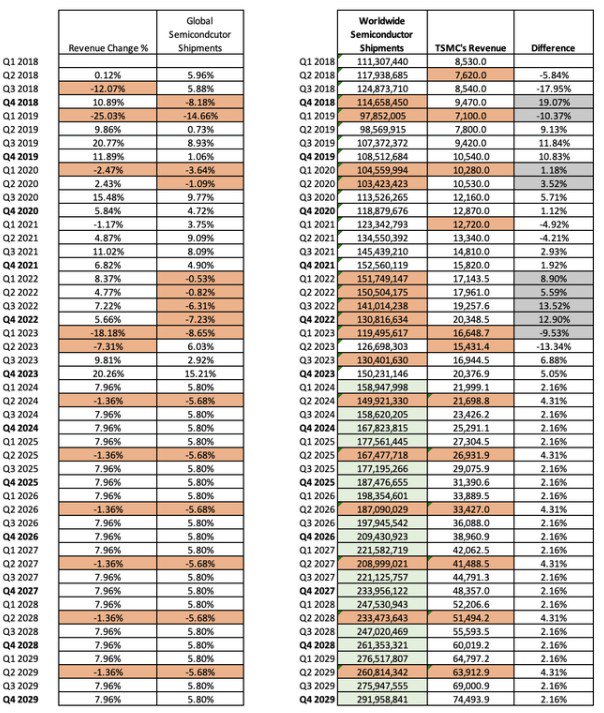

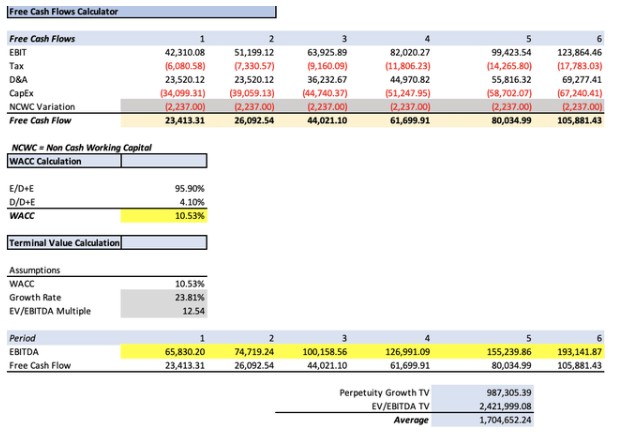

然而,这是指所有半导体,而不仅仅是代工服务。代工市场在2022年的价值为1068亿美元,预计在整个2032年将以8.1%的复合年增长率增长,预计市场价值将达到2315亿美元。 估值分析 以DCF模型对台积电进行估值,通过财务指标可以得出加权平均资本成本(WACC)为10.53%,折旧与摊销(D&A)费用通过与收入挂钩的利润率来计算,该利润率为25.45%。值得注意的是,台积电收入变化主要是由全球半导体出货量的变化驱动的。根据数据分析,在全球半导体出货量增长期间,台积电营收增速较全球半导体芯片出货量增速高2.16%;在全球半导体出货量下降期间,前者比后者低4.31%。

所以,对全球半导体出货量增速的预测至关重要。在增长期间,半导体出货量平均增长5.80%,在收缩期间,它们平均下降5.68%。平均而言,扩张期持续三个季度,收缩期持续一年。根据以上数据可以得出营收现金流。

下一步是对于净利润的计算,第一个假设是毛利率——分析师预计将维持在2023年54.35%的水平。同时,一般费用和行政费用将通过获得每个员工的平均费用来计算。用2023年的员工总数76478人除以之前提到的2023年的费用(23.2亿美元)。其结果是,每位员工的平均支出为3万美元。然后,台积电预计在2021-2023年期间每年招聘566万名员工。这是一个很高的数字,所以如果台积电最终减少招聘,那成本将进一步降低,因为他们可能能够将这笔钱分配给资本支出,或者直接储存现金流,从而增加净利润和自由现金流。另一方面,研发费用维持目前占总收入15.73%的费率。 2021-2024期间,长期债务预计以18.3%的速度增长,与此同时,短期债务以每年22%的速度下降。同期有价证券的总现金储备将以19.2%的速度增长。在高利率时期(就像现在),台积电支付了1.16%的债务利息,并从其有价证券中获得了27.25%的回报。与此同时,在2019年等低利率时期,台积电支付的债务利息为1.69%,其有价证券的年回报率为11.68%。而分析师预计除了2024年和2027年,所有年份都将为低利率时期。 整个项目的平均货币汇率收入将达到1.4227亿美元,与2021-2024年一致。最后一步是应付所得税,用目前台积电14.51%的有效税率来预测。

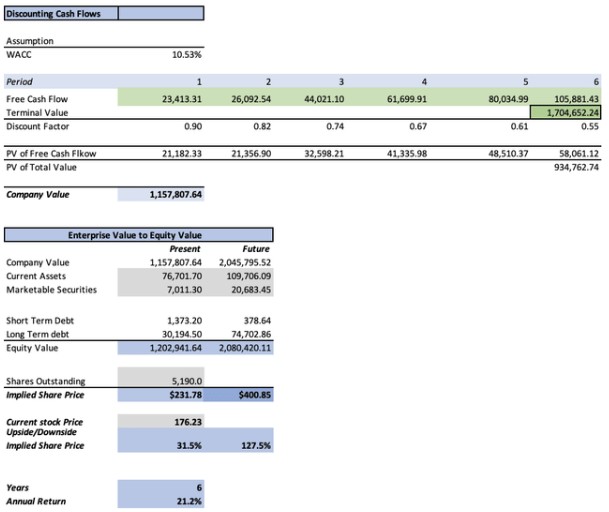

然后,假设流动资产将以7.420%的速度增长,这对应于2022-2024期间的平均年变化。所有其他因素,长期和短期债务和有价证券都在净收入预测部分计算。然后通过这些数字,计算潜在的未来权益价值,从而得出了未来的股票价格。 最后要获得的三样东西是资本支出、永续增长率。对于前者,分析师将假设它将在2021-2024年继续以7.420%的年增长率增长。然后,将3-5年的长期每股收益增长率(23.81%)除以该增长率与WACC(10.53%)之间的差值,计算出永续增长率。结果是1.792%。最后,2029年的潜在股价将通过获得未来企业价值来计算,综合以上数据,通过使用未贴现现金流来计算。

分析师得出,台积电目前的目标价应该是231.78美元,这意味着比目前的股价上涨29%。该模型显示,到2029年,该股的交易价格应为400美元,这意味着2024-2029年的年回报率为15.4%。 风险提示 台积电面临的主要风险是,规模太大,以至于市场利益相关方将参与竞争。这种不利的环境对台积电的主要影响是,台积电维持着较高的资本支出,并在利润率持续下降的压力下运营,因为它不能提高价格,因为这将使其客户寻找其他制造商。第二个风险是地缘政治。最后,人工智能芯片需求有可能突然降温,这将对该公司造成很大影响,因为AI热潮是最近半导体和软件股的主要增长动力。 结论 总之,分析师认为,台积电仍然是一个令人信服的投资机会。目前仍有许多情绪催化剂在起作用,其中之一是数据中心对人工智能芯片的强劲需求。根据模型,台积电的合理股价应该是231.78美元,比目前的股价176.23美元高出28.8%。与此同时,未来股价为408.85美元,这意味着到2029年的年回报率近30%。  海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:欧阳名军 厦门恒指期货配资 |